Chứng từ khấu trừ thuế TNCN là căn cứ chứng minh số thuế đã khấu trừ theo đúng quy định, mà còn là tài liệu bắt buộc trong hồ sơ quyết toán và hoàn thuế thu nhập cá nhân. Việc nắm rõ khái niệm, mục đích sử dụng, thời điểm lập và các trường hợp được cấp chứng từ sẽ giúp doanh nghiệp thực hiện đúng nghĩa vụ, đồng thời bảo vệ quyền lợi thuế của người lao động. Bài viết dưới đây của ketoan.vn sẽ cung cấp toàn bộ thông tin cần thiết một cách khoa học, dễ hiểu và chuẩn pháp lý.

1. Chứng từ khấu trừ thuế TNCN là gì?

Chứng từ khấu trừ thuế TNCN là văn bản do doanh nghiệp chi trả thu nhập lập ra để xác nhận số thuế TNCN đã khấu trừ của người lao động theo đúng quy định của pháp luật. Đây được xem là căn cứ quan trọng trong việc kê khai, quyết toán thuế cuối năm, xin hoàn thuế và chứng minh thu nhập của người lao động khi vay vốn.

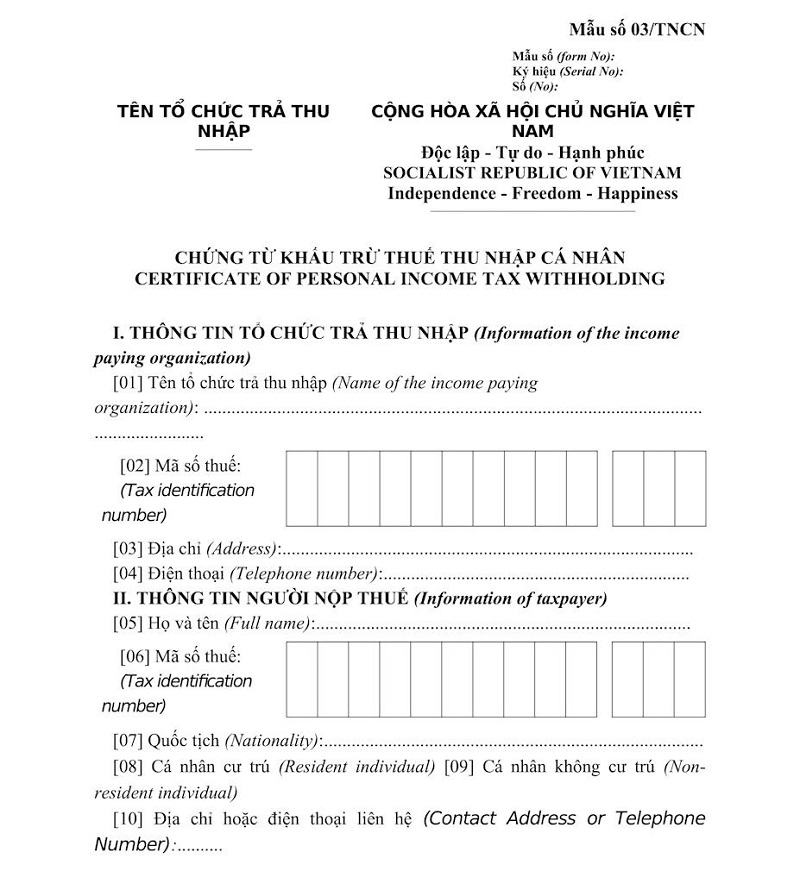

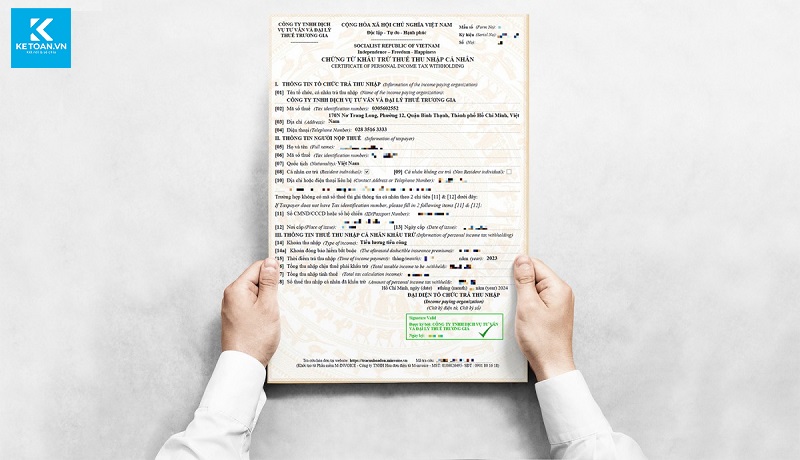

Theo khoản 1 Điều 32 Nghị định 123/2020/NĐ-CP, chứng từ khấu trừ phải có đầy đủ các thông tin:

- Thông tin nhận diện chứng từ gồm tên chứng từ, ký hiệu mẫu, mã số, số thứ tự

- Thông tin doanh nghiệp gồm tên, địa chỉ, MST

- Thông tin người lao động gồm họ tên, địa chỉ, MST, với người lao động nước ngoài thì cần bổ sung thêm quốc tịch

- Thông tin thu nhập và số thuế đã khấu trừ gồm tổng thu nhập chi trả, thời gian chi trả, số thuế TNCN đã khấu trừ, thu nhập thực nhận sau thuế

- Ngày lập chứng từ và xác nhận gồm ngày, tháng, năm phát hành, họ tên, chữ ký của người có thẩm quyền, chữ ký số đối với chứng từ điện tử

2. Chứng từ khấu trừ thuế TNCN dùng để làm gì?

Chứng từ khấu trừ thuế thu nhập cá nhân là giấy tờ quan trọng trong việc chứng minh số thuế đã được doanh nghiệp chi trả thu nhập khấu trừ theo quy định. Tài liệu được dùng nhiều trong thủ tục thuế và giao dịch tài chính cá nhân. Cụ thể như sau:

- Xác nhận số thuế đã khấu trừ: Cá nhân có thể thông qua chứng từ để kiểm tra lại số tiền thuế đã bị khấu trừ có đúng hay không, xem họ có nghĩa vụ nộp thuế không và mức khấu trừ có đúng với quy định không.

- Tăng tính minh bạch tài chính: Dựa vào chứng từ khấu trừ thuế, người lao động có thể dễ dàng chứng minh sự minh bạch trong các khoản thu nhập chịu thuế, số thuế đã nộp và đảm bảo được quyền lợi của mình.

- Chứng từ quan trọng trong hồ sơ quyết toán thuế: Đây là chứng từ quan trọng khi người lao động làm hồ sơ quyết toán thuế trực tiếp đã được quy định tại Phụ lục I, Nghị định 126/2020/NĐ-CP. Tuy nhiên, nếu doanh nghiệp trả lương cho người lao động đã ngừng hoạt động, không thể cung cấp chứng từ thì cơ quan thuế sẽ dựa vào dữ liệu quản lý thuế để xem xét hồ sơ, không cần đến tài liệu này.

3. Thời điểm lập chứng từ khấu trừ thuế TNCN

heo Điều 31 Nghị định 123/2020/NĐ-CP (được sửa đổi, bổ sung tại Khoản 17 Điều 1 Nghị định 70/2025/NĐ-CP – áp dụng từ 01/06/2025), tổ chức chi trả thu nhập phải lập chứng từ khấu trừ ngay tại thời điểm thực hiện khấu trừ thuế TNCN. Cụ thể:

- Khi doanh nghiệp chi trả thu nhập thực hiện khấu trừ thì phải lập ngay tại thời điểm đó

- Đối với chứng từ điện tử, thời điểm ký số là thời điểm doanh nghiệp khấu trừ thuế TNCN đã sử dụng chữ ký số để đăng ký chứng từ điện tử. Thời điểm ký số được hiển thị theo định dạng ngày – tháng – năm của năm dương lịch.

4. Trường hợp cấp chứng từ khấu trừ thuế TNCN

Việc cấp chứng từ khấu trừ thuế TNCN được quy định tại điểm b, khoản 2, điều 25 TT 111/2013/TT-BTC. Cụ thể về các trường hợp được cấp chứng từ như sau:

- Người lao động không ký hợp đồng lao động hoặc ký hợp đồng dưới 3 tháng: Doanh nghiệp phải cấp chứng từ khấu trừ cho từng lần khấu trừ thuế hoặc gộp 1 chứng từ cho nhiều lần khấu trừ cùng kỳ tính thuế nếu người lao động yêu cầu.

- Người lao động ký hợp đồng lao động từ 3 tháng trở lên: doanh nghiệp cấp chứng từ khấu trừ thuế cho mỗi kỳ tính thuế.

Bên cạnh đó, cá nhân có thể yêu cầu doanh nghiệp cung cấp chứng từ khấu trừ thuế nếu thu nhập đã bị khấu trừ theo các trường hợp phải thực hiện khấu trừ thuế.

Lưu ý: Cá nhân ủy quyền cho doanh nghiệp quyết toán thuế thì đơn vị không cấp chứng từ khấu trừ thuế.

5. Quy định xử lý chứng từ khấu trừ thuế TNCN đã lập sai

Khi chứng từ khấu trừ thuế TNCN điện tử đã phát hành nhưng phát sinh sai sót, tổ chức chi trả thu nhập phải xử lý theo nguyên tắc tương tự xử lý hóa đơn điện tử, được quy định tại Khoản 13 Điều 1 Nghị định 70/2025/NĐ-CP (sửa đổi Điều 19 Nghị định 123/2020/NĐ-CP). Các trường hợp xử lý cụ thể như sau:

- Sai tên, địa chỉ nhưng đúng mã số thuế: Doanh nghiệp thông báo cho người lao động về lỗi sai và gửi thông báo sai sót đến cơ quan thuế theo mẫu 04/SS-HĐĐT mà không cần lập chứng từ điều chỉnh hoặc thay thế.

- Sai mã số thuế, sai số tiền, thuế suất hoặc tiền thuế: Doanh nghiệp lập chứng từ điều chỉnh gắn với chứng từ đã lập sai với nội dung ghi rõ “Điều chỉnh cho chứng từ khấu trừ thuế thu nhập cá nhân: Mẫu số … ký hiệu … số … ngày … tháng … năm …” hoặc lập chứng từ thay thế mới có ghi rõ nội dung “Thay thế cho chứng từ thuế TNCN: Mẫu số … ký hiệu … số … ngày … tháng … năm …”

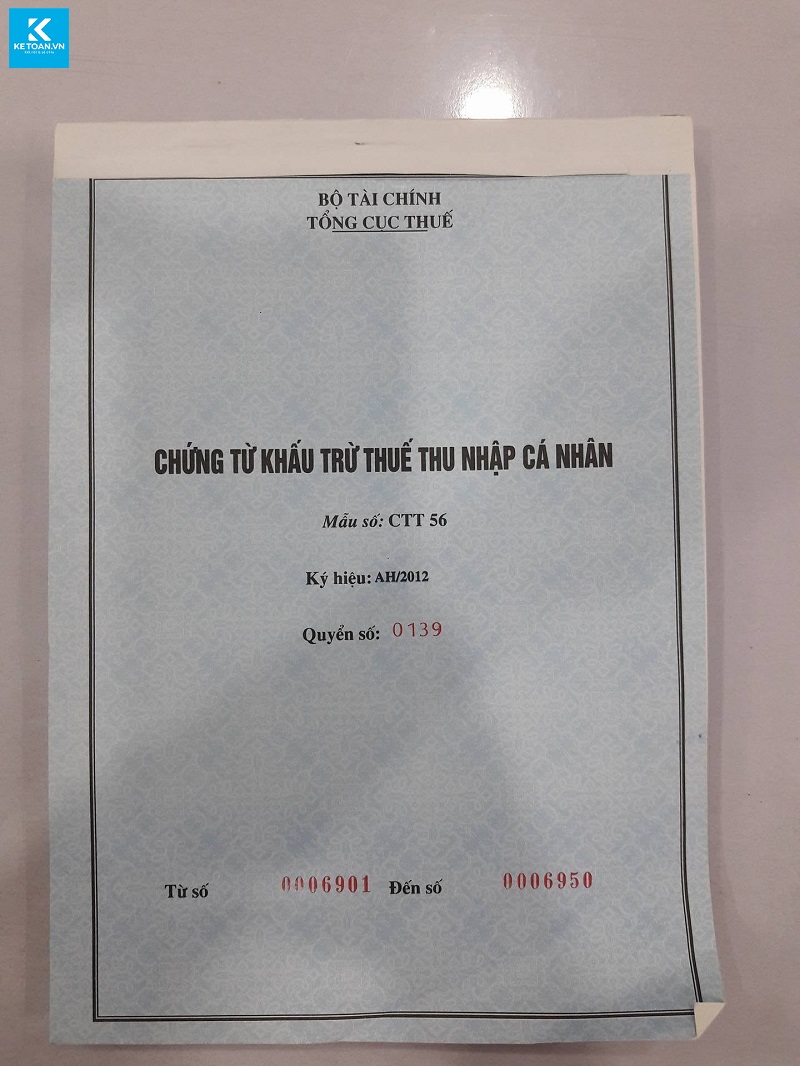

6. Xử lý chứng từ khấu trừ thuế TNCN tự in, còn tồn

Để đảm bảo quá trình chuyển đổi sang chứng từ khấu trừ thuế TNCN điện tử diễn ra thuận lợi, Tổng cục Thuế đã ban hành Công văn 2455/TCT-DNNCN ngày 12/07/2022 hướng dẫn cách xử lý chứng từ tự in và chứng từ còn tồn. Nội dung chính như sau:

- Tiếp tục sử dụng chứng từ tự phát hành trước ngày 01/07/2022 nếu chưa kịp triển khai chứng từ điện tử để đảm bảo quá trình quản lý thuế không bị gián đoạn.

- Doanh nghiệp được phép sử dụng chứng từ giấy còn tồn trước khi chuyển sang chứng từ điện tử theo quy định mới

Lưu ý: Từ ngày 01/07/2022, cơ quan thuế đã dừng cấp chứng từ khấu trừ thuế TNCN do cơ quan thuế đặt in. Do đó doanh nghiệp đã dùng hết chứng từ tự in hoặc chứng từ giấy tồn phải chuyển sang sử dụng chứng từ điện tử theo đúng quy định để đáp ứng xu hướng số hóa, tăng tính minh bạch và hiệu quả trong quản lý thuế TNCN.

7. Tải mẫu chứng từ khấu trừ thuế TNCN

Từ ngày 01/06/2025, tất cả tổ chức chi trả thu nhập phải áp dụng Mẫu 03/TNCN ban hành kèm Nghị định 70/2025/NĐ-CP, dưới dạng chứng từ điện tử có ký số. Dưới đây là file mẫu chuẩn để bạn dễ dàng tải về và sử dụng trong công tác quản lý thuế.

8. Những lưu ý khi sử dụng chứng từ khấu trừ thuế

Khi sử dụng chứng từ khấu trừ thuế TNCN, doanh nghiệp cần chú ý đến những lưu ý sau:

- Khấu trừ thuế đúng quy định: Doanh nghiệp phải thực hiện khấu trừ thuế theo đúng phương pháp, mức thuế suất áp dụng. Số thuế phải được ghi rõ trên chứng từ và chịu trách nhiệm về tính chính xác của thông tin này.

- Sử dụng chứng từ theo đúng quy thứ tự, không trùng số: Chứng từ khấu trừ phải được sử dụng tuần tự từ số nhỏ đến số lớn để quản lý chứng từ chặt chẽ hơn và tránh rủi ro kiểm tra

- Hủy chứng từ lập sai chưa giao cho cá nhân: Doanh nghiệp phải gạch toàn bộ chứng từ sai, hủy đúng cách để tránh nhầm lẫn, lưu giữ đầy đủ các bên liên quan đến đối chiếu khi cần

- Lập lại chứng từ khi sai sót đã giao: Doanh nghiệp lập biên bản ghi nhận sai sót và nếu rõ nội dung sai, số, ký hiệu, ngày chứng từ cũ, xác nhận của người nhận thu nhập. Tiến hành thu hồi lại chứng từ cũ và lập chứng từ khấu trừ mới thay thế. Chứng từ sai tiến hành hủy theo quy định.

Có thể thấy, chứng từ khấu trừ thuế TNCN giữ vai trò đặc biệt quan trọng trong quá trình kê khai, quyết toán và chứng minh nghĩa vụ thuế của cá nhân. Doanh nghiệp cần lập – cấp – quản lý chứng từ đúng thời điểm, đúng mẫu và đúng quy định để tránh rủi ro sai sót hoặc bị xử phạt. Trong bối cảnh chuyển đổi sang chứng từ điện tử theo Nghị định 70/2025/NĐ-CP, việc hiểu rõ các quy định mới và áp dụng đúng ngay từ đầu sẽ giúp doanh nghiệp tiết kiệm thời gian, đảm bảo tính minh bạch, chính xác trong công tác thuế. Hãy thường xuyên cập nhật quy định và sử dụng phần mềm hỗ trợ để tối ưu quá trình lập chứng từ khấu trừ hiệu quả hơn.