Báo cáo lưu chuyển tiền tệ là công cụ quan trọng giúp doanh nghiệp nắm bắt dòng tiền thực tế, đánh giá khả năng tạo tiền và cân đối tài chính. Hiểu rõ báo cáo này sẽ giúp bạn quản trị hiệu quả hơn và ra quyết định đầu tư chính xác. Cùng tìm hiểu chi tiết về cách lập và phân tích báo cáo lưu chuyển tiền tệ qua bài viết ngay dưới đây của ketoan.vn nhé!

1. Báo cáo lưu chuyển tiền tệ là gì?

Báo cáo lưu chuyển tiền tệ (Cash Flow Statement) là bảng báo cáo tài chính tổng hợp phản ánh lại tình hình lưu chuyển tiền tệ của doanh nghiệp, bao gồm: Luồng tiền thu vào, luồng tiền chi ra từ các hoạt động chủ yếu, hoạt động đầu tư, hoạt động tài chính trong kỳ báo cáo, số dư tiền và tương đương tiền ở thời điểm kết thúc báo cáo….

Báo cáo tiền tệ được phân thành 3 hoạt động chính gồm: Hoạt động kinh doanh, hoạt động đầu tư, hoạt động tài chính. Nhà đầu tư khi nắm được các thành phần cơ bản của báo cáo lưu chuyển tiền tệ sẽ đánh giá được khả năng tài chính, khả năng thanh toán nợ của một doanh nghiệp.

Ngoài ra, dựa vào báo cáo này, doanh nghiệp cũng có thể căn cứ để đưa ra các quyết định mang tính chiến lược để tăng doanh thu theo từng thời kỳ.

2. Nội dung và cấu trúc của báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ là một thành phần quan trọng trong bộ Báo cáo tài chính, phản ánh toàn bộ các dòng tiền thu vào – chi ra của doanh nghiệp trong kỳ. Báo cáo được cấu trúc theo 3 nhóm hoạt động chính, giúp doanh nghiệp nhìn rõ khả năng tạo tiền, sử dụng tiền và mức độ an toàn tài chính.

Luồng tiền từ hoạt động kinh doanh

Đây là nhóm luồng tiền cốt lõi, phản ánh khả năng tạo ra tiền từ hoạt động sản xuất – kinh doanh thường xuyên. Các dòng tiền phổ biến gồm:

-

Tiền thu từ bán hàng và cung cấp dịch vụ: Toàn bộ số tiền khách hàng thanh toán cho sản phẩm, dịch vụ trong kỳ.

-

Tiền thu từ các khoản doanh thu khác: Các khoản thu ngoài hoạt động bán hàng như: phí dịch vụ, tiền cho thuê, lãi tiền gửi, lãi trái phiếu…

-

Tiền chi trả cho nhà cung cấp: Số tiền doanh nghiệp thanh toán để mua hàng hóa, nguyên vật liệu, dịch vụ phục vụ sản xuất – kinh doanh.

-

Tiền chi trả cho người lao động: Bao gồm lương, phụ cấp, thưởng, bảo hiểm và các khoản khác liên quan đến nhân sự.

-

Tiền lãi vay đã trả: Các khoản lãi phát sinh từ vay vốn và được thanh toán trong kỳ.

-

Tiền nộp thuế và hoàn thuế: Thuế GTGT, TNDN hoặc các khoản thuế khác mà doanh nghiệp nộp/được hoàn.

-

Các khoản thu – chi khác: Tiền thu bồi thường, chi bồi thường, phạt vi phạm, khoản thu/chi khác phát sinh trong hoạt động kinh doanh.

Luồng tiền từ hoạt động đầu tư

Nhóm này phản ánh các khoản chi – thu liên quan đến đầu tư tài sản dài hạn và đầu tư tài chính dài hạn. Bao gồm:

-

Tiền chi mua sắm, xây dựng TSCĐ và tài sản dài hạn: Máy móc, thiết bị, nhà xưởng, phương tiện vận tải, đất đai, quyền sử dụng đất, bằng sáng chế…

-

Tiền chi cho vay hoặc đầu tư công cụ nợ: Doanh nghiệp cho đơn vị khác vay, mua trái phiếu, gửi tiền kỳ hạn trên 3 tháng…

-

Tiền thu hồi cho vay hoặc thu từ công cụ nợ: Thu gốc cho vay, tất toán tiền gửi có kỳ hạn, thu hồi khoản đầu tư vào công cụ nợ.

-

Tiền chi đầu tư góp vốn vào đơn vị khác: Góp vốn vào công ty con, công ty liên kết, liên doanh…

-

Tiền thu hồi vốn góp: Thu tiền từ việc bán, chuyển nhượng phần vốn đã đầu tư.

-

Tiền lãi, cổ tức, lợi nhuận được chia: Tiền lãi từ cho vay, lãi trái phiếu, cổ tức bằng tiền…

Luồng tiền từ hoạt động tài chính

Nhóm này phản ánh các giao dịch làm thay đổi cơ cấu vốn và nguồn tài trợ của doanh nghiệp, bao gồm:

-

Tiền thu từ phát hành cổ phiếu, nhận vốn góp: Doanh nghiệp tăng vốn điều lệ hoặc phát hành cổ phiếu mới.

-

Tiền chi trả lại vốn cho chủ sở hữu hoặc mua cổ phiếu quỹ: Các khoản doanh nghiệp hoàn trả hoặc dùng để mua lại cổ phiếu.

-

Tiền thu từ vay ngắn hạn, dài hạn: Toàn bộ số tiền doanh nghiệp nhận được khi vay vốn ngân hàng hoặc tổ chức khác.

-

Tiền chi trả nợ gốc vay: Khoản tiền thanh toán gốc các khoản vay trong kỳ.

-

Tiền trả nợ thuê tài chính: Các khoản chi trả theo hợp đồng thuê tài chính.

-

Cổ tức, lợi nhuận đã trả cho chủ sở hữu: Tiền chi cho cổ đông và chủ sở hữu.

3. Vai trò của báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ không chỉ cho biết doanh nghiệp có bao nhiêu tiền, mà quan trọng hơn là dòng tiền được tạo ra và sử dụng như thế nào. Cụ thể về vai trò của bản báo cáo này như sau:

-

Cung cấp bức tranh tổng quan về thu – chi tiền, giúp đánh giá doanh nghiệp có sử dụng dòng tiền đúng mục đích và hiệu quả hay không.

-

Làm rõ mối quan hệ giữa dòng tiền thuần và lợi nhuận, giải thích nguyên nhân chênh lệch giữa tiền vào – tiền ra trong kỳ.

-

Phản ánh sức khỏe tài chính thực tế, thông qua phân tích biến động dòng tiền, xu hướng dòng tiền và khả năng tạo ra tiền từ hoạt động kinh doanh.

-

Hỗ trợ đánh giá khả năng tạo tiền trong tương lai, khả năng thanh toán nợ đúng hạn và nhu cầu bổ sung vốn của doanh nghiệp.

-

Là cơ sở để lập kế hoạch tài chính, như dự kiến dòng tiền thu từ khách hàng, kế hoạch trả nợ, nhu cầu vay vốn hoặc đầu tư mở rộng.

4. Cách lập báo cáo lưu chuyển tiền tệ theo thông tư 200

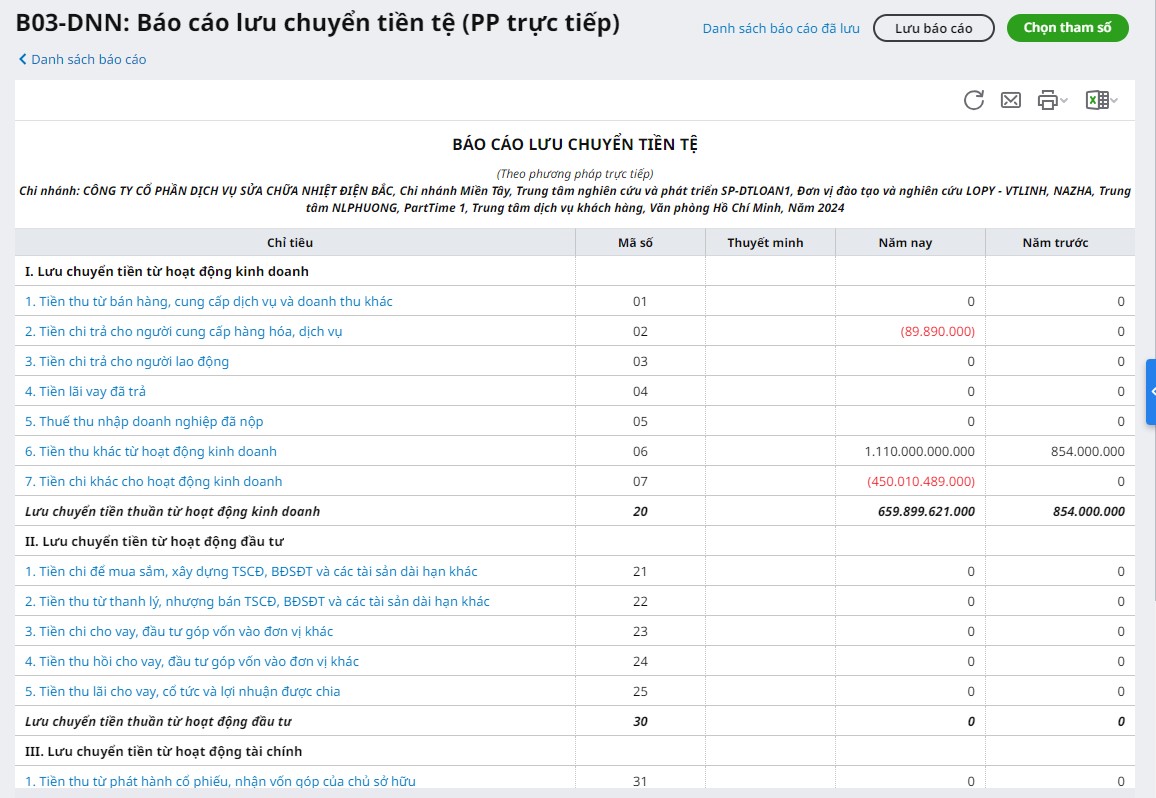

4.1 Cách lập báo cáo theo phương pháp trực tiếp

Phương pháp trực tiếp được sử dụng để phản ánh trực tiếp các dòng tiền thu vào và chi ra trong kỳ kế toán, giúp người đọc dễ dàng nhận biết các nguồn tạo ra tiền và cách doanh nghiệp sử dụng tiền.

Báo cáo được chia thành 3 phần chính gồm:

- Lưu chuyển tiền từ hoạt động kinh doanh

- Lưu chuyển tiền từ hoạt động đầu tư

- Lưu chuyển tiền từ hoạt động tài chính

Cách lập như sau:

| Chỉ tiêu | Mã số | Phương pháp lập (Tóm tắt & hướng dẫn chi tiết) |

| I. Lưu chuyển tiền từ hoạt động kinh doanh | ||

| 1. Tiền thu từ bán hàng, cung cấp dịch vụ và doanh thu khác | 01 | Số tiền đã thu trong kỳ bao gồm:

Lưu ý: “Doanh thu khác” không bao gồm các khoản tiền thu từ hoạt động đầu tư. Nguồn số liệu: sổ chi tiết các TK 111, 112. |

| 2. Tiền chi trả cho người cung cấp hàng hóa và dịch vụ | 02 | Phản ánh tổng số tiền đã chi trong kỳ để thanh toán cho các hoạt động liên quan đến sản xuất, kinh doanh, bao gồm:

Nguồn số liệu: Từ sổ chi tiết các TK 111, 112. |

| 3. Tiền chi trả cho người lao động | 03 | Ghi nhận tổng số tiền lương, tiền công, phụ cấp, tiền thưởng… mà doanh nghiệp đã thanh toán hoặc tạm ứng cho người lao động trong kỳ.

Nguồn số liệu: Sổ chi tiết các TK 111, 112. |

| 4. Tiền lãi vay đã trả | 04 | Phản ánh toàn bộ số tiền lãi vay đã trả trong kỳ báo cáo, bao gồm:

Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| 5. Thuế thu nhập doanh nghiệp đã nộp | 05 | Ghi nhận số tiền thuế TNDN doanh nghiệp đã nộp trong kỳ báo cáo, bao gồm:

Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| 6. Tiền thu khác từ hoạt động kinh doanh | 06 | Phản ánh các khoản tiền thu khác từ hoạt động kinh doanh, ngoài các khoản đã được ghi nhận ở Mã số 01. Ví dụ: thu hoàn thuế, thu các khoản tạm ứng thừa, thu từ các nghiệp vụ khác phát sinh trong hoạt động sản xuất kinh doanh.Nguồn số liệu: Sổ chi tiết các TK 111, 112. Đối ứng thường gặp: TK 711, 133, 141, 244 và các tài khoản liên quan khác trong kỳ báo cáo. |

| 7. Tiền chi khác cho hoạt động kinh doanh | 07 | Ghi nhận các khoản chi khác ngoài hoạt động sản xuất, kinh doanh chính, không thuộc các nhóm đã phản ánh ở Mã số 02, 03, 04, 05. Ví dụ: chi các khoản phạt, chi tài trợ, chi phí khác phát sinh trong kỳ.Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. Đối ứng thường gặp: TK 811, 161, 244, 333, 338, 344, 352, 353, 356 và các tài khoản liên quan khác. |

| Lưu chuyển tiền thuần từ hoạt động kinh doanh | 20 | Mã số 20 = 01 + 02 + 03 + 04 + 05 + 06 + 07 |

| II. Lưu chuyển tiền từ hoạt động đầu tư | ||

| 1. Tiền chi để mua sắm, xây dựng TSCĐ và tài sản dài hạn khác | 21 | Phản ánh toàn bộ số tiền thực chi trong kỳ để đầu tư, mua sắm hoặc xây dựng TSCĐ hữu hình, TSCĐ vô hình, bất động sản đầu tư và các tài sản dài hạn khác.

Bao gồm:

Trường hợp mua tài sản dùng chung cho cả sản xuất – kinh doanh và đầu tư XDCB, nhưng cuối kỳ chưa xác định được tỷ lệ sử dụng, không phản ánh vào chỉ tiêu này, mà ghi nhận ở dòng tiền hoạt động kinh doanh. Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| 2. Tiền thu từ thanh lý, nhượng bán TSCĐ và tài sản dài hạn khác | 22 | Phản ánh chênh lệch giữa số tiền thu và chi từ việc thanh lý, nhượng bán TSCĐ, BĐSĐT và các tài sản dài hạn khác trong kỳ.

Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113.

|

| 3. Tiền chi cho vay, mua các công cụ nợ của đơn vị khác | 23 | Bao gồm:

Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| 4. Tiền thu hồi cho vay, bán lại các công cụ nợ | 24 | Phản ánh tiền thu hồi gốc từ các khoản cho vay, bán lại công cụ nợ trong kỳ, gồm:

|

| 5. Tiền chi đầu tư góp vốn vào đơn vị khác | 25 | Phản ánh số tiền doanh nghiệp đã chi để đầu tư vào công cụ vốn của đơn vị khác trong kỳ (bao gồm cả việc trả nợ để mua công cụ vốn từ kỳ trước).

Các hình thức gồm:

Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| 6. Tiền thu hồi đầu tư góp vốn | 26 | Ghi nhận số tiền thu được từ việc bán hoặc thanh lý các khoản vốn góp, đầu tư vào đơn vị khác (bao gồm cả việc thu nợ từ kỳ trước).

Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| 7. Tiền thu lãi cho vay, cổ tức và lợi nhuận được chia | 27 | Phản ánh toàn bộ số tiền thu được từ lãi cho vay, lãi tiền gửi, lãi trái phiếu, cổ tức và lợi nhuận được chia trong kỳ.

Nguồn số liệu: Sổ chi tiết các TK 111, 112. |

| Lưu chuyển tiền thuần từ hoạt động đầu tư | 30 | Mã số 30 = 21 + 22 + 23 + 24 + 25 + 26 + 27 |

| III. Lưu chuyển tiền từ hoạt động tài chính | ||

| 1. Tiền thu từ phát hành cổ phiếu, nhận vốn góp của chủ sở hữu | 31 | Phản ánh tổng số tiền doanh nghiệp đã thu được từ chủ sở hữu góp vốn trong kỳ báo cáo.

Đối với công ty cổ phần, chỉ tiêu này ghi nhận:

Không bao gồm số tiền thu từ phát hành cổ phiếu ưu đãi được phân loại là nợ phải trả. Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| 2. Tiền trả lại vốn góp, mua lại cổ phiếu đã phát hành | 32 | Phản ánh số tiền doanh nghiệp hoàn trả vốn góp cho chủ sở hữu hoặc chi tiền mua lại cổ phiếu của chính doanh nghiệp đã phát hành để huỷ bỏ hoặc dùng làm cổ phiếu quỹ trong kỳ.

Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| 3. Tiền thu từ đi vay | 33 | Ghi nhận toàn bộ số tiền doanh nghiệp nhận được trong kỳ từ hoạt động đi vay, bao gồm:

Trường hợp cụ thể:

Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| 4. Tiền trả nợ gốc vay | 34 | Phản ánh số tiền doanh nghiệp đã trả để thanh toán nợ gốc vay trong kỳ, bao gồm:

Không bao gồm:

Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| 5. Tiền trả nợ gốc thuê tài chính | 35 | Phản ánh số tiền đã trả trong kỳ cho các khoản nợ thuê tài chính, bao gồm các khoản nợ thuê tài sản mà doanh nghiệp có nghĩa vụ thanh toán.

Không bao gồm các khoản trả nợ thuê tài chính bằng tài sản phi tiền tệ hoặc chuyển nợ thuê thành vốn góp. Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| 6. Cổ tức, lợi nhuận đã trả cho chủ sở hữu | 36 | Phản ánh tổng số tiền cổ tức và lợi nhuận doanh nghiệp đã chi trả cho chủ sở hữu trong kỳ, bao gồm:

Nguồn số liệu: Sổ chi tiết các TK 111, 112, 113. |

| Lưu chuyển tiền thuần từ hoạt động tài chính | 40 | Mã số 40 = 31 + 32 + 33 + 34 + 35 + 36 |

| Lưu chuyển tiền thuần trong kỳ (50 = 20+30+40) | 50 | Mã số 50 = Mã số 20 + Mã số 30 + Mã số 40 |

| Tiền và tương đương tiền đầu kỳ | 60 | Mã số 110, cột “Số đầu kỳ” trên Bảng Cân đối kế toán |

| Ảnh hưởng của thay đổi tỷ giá hối đoái quy đổi ngoại tệ | 61 | Số tiền chênh lệch tỷ giá hối đoái do đánh giá lại số dư cuối kỳ của tiền và các khoản tương đương tiền bằng ngoại tệ tại thời điểm cuối kỳ báo cáo.

Lấy từ sổ chi tiết các TK 111, 112, 113, 128. Đối ứng thường gặp : TK 4121. |

| Tiền và tương đương tiền cuối kỳ (70 = 50+60+61) | 70 | Mã số 70 = Mã số 50 + Mã số 60 + Mã số 61 |

4.2 Cách lập báo cáo theo phương pháp gián tiếp

Phương pháp gián tiếp là phương pháp lập báo cáo lưu chuyển tiền tệ bắt đầu từ lợi nhuận kế toán trước thuế, sau đó điều chỉnh các yếu tố phi tiền tệ (như khấu hao, dự phòng, lãi/lỗ chênh lệch tỷ giá…) và biến động vốn lưu động để xác định dòng tiền thuần từ hoạt động kinh doanh.

Phương pháp gián tiếp giúp phản ánh dòng tiền từ hoạt động kinh doanh bắt đầu từ lợi nhuận kế toán, sau đó điều chỉnh các yếu tố không dùng tiền mặt và biến động vốn lưu động. Phương pháp này thường được áp dụng cho doanh nghiệp quy mô lớn vì cho phép kết nối trực tiếp giữa lợi nhuận và dòng tiền thực tế, đồng thời dễ dàng đối chiếu với các báo cáo tài chính khác.

Hướng dẫn cách lập báo cáo theo từng chỉ tiêu trong phần Lưu chuyển tiền từ hoạt động kinh doanh theo phương pháp gián tiếp như sau:

| I. Lưu chuyển tiền từ hoạt động kinh doanh | ||

| Chỉ tiêu | Mã số | Phương pháp lập (Hướng dẫn chi tiết) |

| 1. Lợi nhuận trước thuế | 01 | Lấy từ chỉ tiêu Tổng lợi nhuận kế toán trước thuế (Mã số 50) trên Báo cáo kết quả hoạt động kinh doanh trong kỳ báo cáo. |

| 2. Điều chỉnh cho các khoản: | ||

| – Khấu hao TSCĐ và BĐSĐT | 02 | Ghi nhận số khấu hao TSCĐ và BĐS đầu tư đã trích trong kỳ và được hạch toán vào Báo cáo kết quả hoạt động kinh doanh.

Nguồn: Sổ chi tiết TK 214. Đối ứng thường gặp: TK 6427, 6414, 6424. Lưu ý: Cộng (+) vào “Lợi nhuận trước thuế”. |

| – Các khoản dự phòng | 03 | Ghi nhận số trích lập hoặc hoàn nhập dự phòng trong kỳ.

Nguồn: Sổ chi tiết TK 129, 139, 159, 229. Đối ứng: TK 632, 635, 642. Lưu ý: Nếu trích lập > hoàn nhập → ghi dương (+). Nếu trích lập < hoàn nhập → ghi âm (–). |

| – Lãi, lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ | 04 | Phản ánh lãi/lỗ do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ đã ghi vào lợi nhuận trước thuế.

Nguồn: Sổ chi tiết TK 413. Đối ứng: TK 635, 515. Lưu ý: • Có lãi → trừ (–) khỏi lợi nhuận trước thuế. • Có lỗ → cộng (+) vào lợi nhuận trước thuế. |

| – Lãi, lỗ từ hoạt động đầu tư | 05 | Bao gồm:

• Lãi/lỗ từ thanh lý, nhượng bán TSCĐ, BĐS đầu tư; • Lãi/lỗ từ đánh giá lại tài sản phi tiền tệ mang đi góp vốn, đầu tư; • Lãi/lỗ từ bán hoặc thu hồi đầu tư tài chính (trừ chứng khoán kinh doanh); • Khoản tổn thất hoặc hoàn nhập tổn thất đầu tư nắm giữ đến ngày đáo hạn; • Lãi cho vay, lãi tiền gửi, cổ tức, lợi nhuận được chia. Nguồn: Sổ chi tiết TK 5117, 515, 711, 632, 635, 811 và các TK liên quan. Lưu ý: • Nếu hoạt động đầu tư có lãi thuần → trừ (–). • Nếu hoạt động đầu tư lỗ thuần → cộng (+). |

| – Chi phí lãi vay | 06 | Phản ánh chi phí lãi vay đã hạch toán vào Báo cáo kết quả hoạt động kinh doanh, gồm chi phí phát hành trái phiếu thường và trái phiếu chuyển đổi.

Nguồn: Sổ chi tiết TK 635. Đối ứng: TK 335, 111, 112. Lưu ý: Cộng (+) vào “Lợi nhuận trước thuế”. |

| – Các khoản điều chỉnh khác | 07 | Phản ánh trích lập hoặc hoàn nhập Quỹ bình ổn giá, Quỹ phát triển khoa học & công nghệ.

Nguồn: Sổ chi tiết TK 356, 357. Lưu ý: • Trích lập thêm → cộng (+). • Hoàn nhập → trừ (–). |

| 3. Lợi nhuận từ hoạt động kinh doanh trước thay đổi vốn lưu động | 08 | Mã số 08 = 01 + 02 + 03 + 04 + 05 + 06 + 07 |

| – Tăng, giảm các khoản phải thu | 09 | Căn cứ chênh lệch giữa số dư cuối kỳ và đầu kỳ của TK 131, 133, 136, 138, 141, 244, 331 (phần trả trước cho người bán).

Lưu ý: • Nếu cuối kỳ < đầu kỳ → cộng (+). • Nếu cuối kỳ > đầu kỳ → trừ (–). |

| – Tăng, giảm hàng tồn kho | 10 | Số dư nợ cuối kỳ trừ (-) đầu kỳ của TK 151, 152, 154, 155, 156, 157, 158.

Lưu ý: • Nếu cuối kỳ < đầu kỳ → cộng (+). • Nếu cuối kỳ > đầu kỳ → trừ (–). |

| – Tăng, giảm các khoản phải trả (không kể lãi vay, thuế TNDN) | 11 | Căn cứ chênh lệch giữa số dư cuối kỳ và đầu kỳ của TK 331, 333, 334, 335, 336, 337, 338, 344, 131.

Lưu ý: • Nếu cuối kỳ > đầu kỳ → cộng (+). • Nếu cuối kỳ < đầu kỳ → trừ (–). |

| – Tăng, giảm chi phí trả trước | 12 | Căn cứ chênh lệch giữa số dư cuối kỳ và đầu kỳ của TK 242.

Lưu ý: • Nếu cuối kỳ < đầu kỳ → cộng (+). • Nếu cuối kỳ > đầu kỳ → trừ (–). |

| – Tăng, giảm chứng khoán kinh doanh | 13 | Số dư cuối kỳ trừ (-) đầu kỳ của TK 121.

Lưu ý: • Nếu cuối kỳ < đầu kỳ → cộng (+). • Nếu cuối kỳ > đầu kỳ → trừ (–). |

| – Tiền lãi vay đã trả | 14 | Tổng số tiền lãi vay đã thanh toán trong kỳ, bao gồm: lãi vay phát sinh trong kỳ, lãi kỳ trước trả kỳ này, lãi trả trước.

Nguồn: Sổ chi tiết TK 111, 112, 113. Đối ứng: TK 335, 635, 242 và các TK liên quan. |

| – Thuế thu nhập doanh nghiệp đã nộp | 15 | Số tiền thuế TNDN đã nộp trong kỳ, gồm:

• Thuế TNDN của kỳ hiện tại; • Thuế còn nợ kỳ trước; • Thuế nộp trước. Nguồn: Sổ chi tiết TK 111, 112, 113. Đối ứng: TK 3334 / Có TK 111, 112. |

| – Tiền thu khác từ hoạt động kinh doanh | 16 | Phản ánh các khoản thu khác từ hoạt động kinh doanh ngoài các mã số 01–14.

Nguồn: Sổ chi tiết TK 111, 112. Đối ứng: TK 711, 133, 141, 244 và các TK khác có liên quan. |

| – Tiền chi khác cho hoạt động kinh doanh | 17 | Ghi nhận các khoản chi khác ngoài chi phí sản xuất, kinh doanh thường xuyên, không thuộc các mã số 02–05.

Nguồn: Sổ chi tiết TK 111, 112, 113. Đối ứng: TK 811, 161, 244, 333, 338, 344, 352, 353, 356 và các TK liên quan. |

| Lưu chuyển tiền thuần từ hoạt động kinh doanh | 20 | Mã số 20 = 08 + 09 + 10 + 11 + 12 + 13 + 14 + 15 + 16 + 17 |

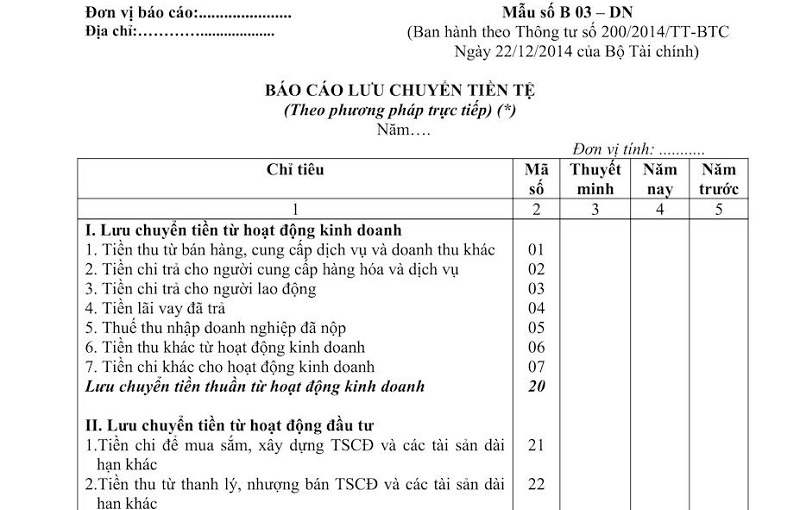

5. Tải mẫu báo cáo lưu chuyển tiền tệ chi tiết

Hiện nay, mẫu Báo cáo lưu chuyển tiền tệ được sử dụng trong Báo cáo tài chính doanh nghiệp được lập theo phương pháp gián tiếp, theo đúng Mẫu số B03-DNN ban hành kèm theo Thông tư 200/2014/TT-BTC. Đây là mẫu báo cáo chuẩn, áp dụng cho đa số doanh nghiệp và được dùng để tổng hợp đầy đủ dòng tiền từ hoạt động kinh doanh, đầu tư và tài chính trong kỳ.

Tải ngay mẫu báo cáo lưu chuyển tiền tệ

Để lập Báo cáo lưu chuyển tiền tệ nhanh – chuẩn – không sai sót, doanh nghiệp có thể ứng dụng phần mềm AMIS Kế toán. Phần mềm tự động tổng hợp số liệu từ chứng từ, sổ sách và đối chiếu dữ liệu liên quan, giúp kế toán lập Báo cáo lưu chuyển tiền tệ, Báo cáo tài chính, Báo cáo thuế và phân tích dòng tiền chỉ với vài thao tác.

Ngoài khả năng tự động lập báo cáo, MISA AMIS Kế toán còn mang đến nhiều tiện ích vượt trội:

- Tự động hạch toán từ hóa đơn, bảng kê ngân hàng… giúp giảm đến 80% thời gian nhập liệu thủ công.

- Đầy đủ các phần hành: công nợ – kho – TSCĐ – tiền lương, xử lý liền mạch mọi nghiệp vụ kế toán.

- Tự động lập và đối chiếu báo cáo thuế, báo cáo tài chính, cảnh báo sai sót giúp kế toán hạn chế nhầm lẫn.

- Kết nối đồng bộ với Hóa đơn điện tử, Ngân hàng, Chữ ký số, Phần mềm bán hàng, Quản trị nhân sự… tạo nên hệ sinh thái dữ liệu liên thông, làm việc nhanh và chính xác hơn.

Với MISA AMIS Kế toán, việc lập Báo cáo lưu chuyển tiền tệ không còn mất hàng giờ kiểm tra, đối chiếu — mọi số liệu đều được tự động xử lý, giúp kế toán tiết kiệm thời gian và doanh nghiệp có số liệu tài chính kịp thời để ra quyết định.

Tóm lại, báo cáo lưu chuyển tiền tệ không chỉ là công cụ ghi nhận sự biến động của dòng tiền mà còn là “tấm gương” phản chiếu sức khỏe tài chính của doanh nghiệp. Việc hiểu rõ nguyên tắc, phương pháp lập và phân tích báo cáo lưu chuyển tiền tệ giúp doanh nghiệp chủ động trong quản trị tài chính, đảm bảo hoạt động ổn định và phát triển bền vững.