Hướng dẫn hạch toán tính thuế giá trị gia tăng phải nộp theo các phương pháp khấu trừ thuế. Thuế giá trị gia tăng là một loại thuế thường gặp nhất trong sản xuất kinh doanh, xuất hiện ở cả khâu mua hàng và bán hàng của doanh nghiệp. Kế toán thực hiện hạch toán thuế giá trị gia tăng cần năm rõ các quy tắc và điều kiện hạch toán thuế GTGT đầu vào – đầu ra cho doanh nghiệp một cách chính xác nhất.

1. Cách tính thuế giá trị gia tăng (VAT) theo phương pháp khấu trừ

* Thuế giá trị gia tăng được tính theo giá chưa có VAT (Theo thông tư 06/2013/TT-BTC)

Để được áp dụng phương pháp khấu trừ thuế, cơ sở kinh doanh phải thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định của pháp luật hiện hành về kế toán, hóa đơn, chứng từ. Đồng thời, đăng ký nộp thuế theo phương pháp khấu trừ thuế.

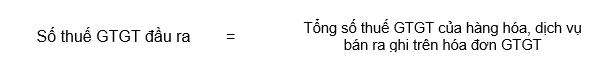

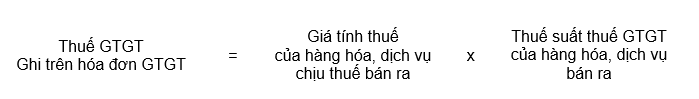

Cách xác định thuế GTGT phải nộp như sau:

Trong đó:

Khi lập hoá đơn bán hàng hóa, dịch vụ, cơ sở kinh doanh phải ghi rõ giá bán chưa có thuế, thuế GTGT và tổng số tiền người mua phải thanh toán.

Trường hợp hoá đơn chỉ ghi giá thanh toán (trừ trường hợp được phép dùng chứng từ đặc thù), không ghi giá chưa có thuế và thuế GTGT thì thuế GTGT của hàng hoá, dịch vụ bán ra phải tính trên giá thanh toán ghi trên hoá đơn, chứng từ.

Cơ sở kinh doanh phải chấp hành chế độ kế toán, hoá đơn, chứng từ theo quy định của pháp luật về kế toán, hoá đơn, chứng từ.

Trường hợp hoá đơn ghi sai mức thuế suất thuế giá trị gia tăng mà cơ sở kinh doanh chưa tự điều chỉnh, cơ quan thuế kiểm tra, phát hiện thì xử lý như sau:

Đối với cơ sở kinh doanh bán hàng hoá, dịch vụ:

- Nếu thuế suất thuế GTGT ghi trên hoá đơn cao hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì phải kê khai, nộp thuế GTGT theo thuế suất đã ghi trên hoá đơn;

- Nếu thuế suất thuế GTGT ghi trên hoá đơn thấp hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì phải kê khai, nộp thuế GTGT theo thuế suất thuế GTGT quy định tại các văn bản quy phạm pháp luật về thuế GTGT.

2. Thuế GTGT đầu vào được khấu trừ

Thuế GTGT đầu vào bằng (=) tổng số thuế GTGT ghi trên hoá đơn GTGT mua hàng hóa, dịch vụ (bao gồm cả tài sản cố định) dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT cộng (+) tổng số thuế GTGT ghi trên chứng từ nộp thuế của hàng hoá nhập khẩu hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài theo hướng dẫn của Bộ Tài chính áp dụng đối với các tổ chức nước ngoài không có tư cách pháp nhân Việt Nam và cá nhân nước ngoài kinh doanh hoặc có thu nhập phát sinh tại Việt Nam.

Trường hợp hàng hóa, dịch vụ mua vào là loại được dùng chứng từ đặc thù ghi giá thanh toán là giá đã có thuế GTGT thì thuế GTGT đầu vào của hàng hóa, dịch vụ đó được xác định như sau:

Số thuế GTGT đầu vào được khấu trừ được xác định theo Nguyên tắc khấu trừ thuế GTGT

Trường hợp hoá đơn ghi sai mức thuế suất thuế giá trị gia tăng mà các cơ sở kinh doanh chưa tự điều chỉnh, cơ quan thuế kiểm tra, phát hiện thì xử lý như sau:

Đối với cơ sở kinh doanh mua hàng hoá, dịch vụ:

- Nếu thuế suất thuế GTGT ghi trên hoá đơn mua vào cao hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì khấu trừ thuế đầu vào theo thuế suất quy định tại các văn bản quy phạm pháp luật về thuế GTGT; Trường hợp xác định được bên bán đã kê khai, nộp thuế theo đúng thuế suất ghi trên hoá đơn thì được khấu trừ thuế đầu vào theo thuế suất ghi trên hoá đơn nhưng phải có xác nhận của cơ quan thuế trực tiếp quản lý người bán;

- Nếu thuế suất thuế GTGT ghi trên hoá đơn thấp hơn thuế suất quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì khấu trừ thuế đầu vào theo thuế suất ghi trên hoá đơn.

3. Thuế GTGT đầu vào không được khấu trừ

Theo khoản 15 điều 14 Thông tư 219/2013/TT-BTC quy định:

“Cơ sở kinh doanh không được tính khấu trừ thuế GTGT đầu vào đối với trường hợp:

– Hóa đơn GTGT sử dụng không đúng quy định của pháp luật như: hóa đơn GTGT không ghi thuế GTGT (trừ trường hợp đặc thù được dùng hóa đơn GTGT ghi giá thanh toán là giá đã có thuế GTGT);

– Hóa đơn không ghi hoặc ghi không đúng một trong các chỉ tiêu như tên, địa chỉ, mã số thuế của người bán nên không xác định được người bán;

– Hóa đơn không ghi hoặc ghi không đúng một trong các chỉ tiêu như tên, địa chỉ, mã số thuế của người mua nên không xác định được người mua (trừ trường hợp hướng dẫn tại khoản 12 Điều này);

– Hóa đơn, chứng từ nộp thuế GTGT giả, hóa đơn bị tẩy xóa, hóa đơn khống (không có hàng hóa, dịch vụ kèm theo);

– Hóa đơn ghi giá trị không đúng giá trị thực tế của hàng hóa, dịch vụ mua, bán hoặc trao đổi.”

Theo khoản 7 điều 14 Thông tư 219/2013/TT-BTC quy định:

“Thuế GTGT đầu vào của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ không chịu thuế GTGT thì không được khấu trừ.”

Theo khoản 2 điều 15 Thông tư 219/2013/TT-BTC quy định:

“Hàng hóa, dịch vụ mua vào từng lần theo hóa đơn từ 20 triệu đồng trở lên theo giá đã có thuế GTGT nếu không có chứng từ thanh toán qua ngân hàng thì không được khấu trừ. Đối với những hóa đơn này, cơ sở kinh doanh kê khai vào mục hàng hóa, dịch vụ không đủ điều kiện khấu trừ trong bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào.”

Xem thêm

Những nguyên tắc mà kế toán thuế cần lưu ý khi thanh tra thuế

Những nơi cung cấp Kiến thức kế toán không thể bỏ qua cho người mới

Kế toán quản trị nắm giữ vai trò như thế nào trong doanh nghiệp hiện nay?

Những công việc kế toán cần phải làm trong một doanh nghiệp

Con đường để trở thành một kế toán trưởng chuyên nghiệp