Thuế nhà thầu là gì, gồm những loại thuế nào, có được tính vào chi phí tính thuế thu nhập doanh nghiệp, có được khấu trừ thuế giá trị gia tăng không? Khi nào phát sinh nghĩa vụ nộp thuế nhà thầu? Đây là những câu hỏi được nhiều kế toán quan tâm.

Qua bài viết MISA AMIS trình bày quy định trong xác định đối tượng áp dụng, các phương pháp tính thuế đối với nhà thầu, các lưu ý về khấu trừ và tính vào chi phí, và hướng dẫn cách hạch toán kế toán thuế nhà thầu. MISA AMIS hy vọng các bạn nhận được nhiều kiến thức, thông tin hữu ích từ bài viết.

1. Một số khái niệm “Thuế nhà thầu”, hợp đồng nhà thầu, Bên Việt Nam

1.1. Thuế nhà thầu

Thuế nhà thầu không phải là một loại thuế riêng biệt mà là một số loại thuế mà Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài có nghĩa vụ phải nộp khi sản xuất, kinh doanh tại Việt Nam hoặc có thu nhập phát sinh từ cung ứng dịch vụ hay dịch vụ gắn với hàng hóa tại Việt Nam trên cơ sở hợp đồng nhà thầu, hợp đồng nhà thầu phụ.

1.2. Hợp đồng nhà thầu, hợp đồng nhà thầu phụ

“Hợp đồng nhà thầu” là hợp đồng, thỏa thuận hoặc cam kết giữa Nhà thầu nước ngoài và Bên Việt Nam.

“Hợp đồng nhà thầu phụ” là hợp đồng, thỏa thuận hoặc cam kết giữa Nhà thầu phụ và Nhà thầu nước ngoài. Nhà thầu phụ gồm Nhà thầu phụ nước ngoài và Nhà thầu phụ Việt Nam.

1.3. Bên Việt Nam

“Bên Việt Nam” là tổ chức được thành lập và hoạt động theo pháp luật Việt Nam, tổ chức đăng ký hoạt động theo pháp luật Việt Nam, tổ chức khác và cá nhân sản xuất kinh doanh: mua dịch vụ, dịch vụ gắn với hàng hóa hoặc trả thu nhập phát sinh tại Việt Nam trên cơ sở hợp đồng nhà thầu hoặc hợp đồng nhà thầu phụ; mua hàng hóa theo hình thức xuất nhập khẩu tại chỗ hoặc theo các điều khoản thương mại quốc tế (Incoterms); thực hiện phân phối hàng hóa, cung cấp dịch vụ thay cho tổ chức, cá nhân nước ngoài tại Việt Nam.

2. Đối tượng áp dụng thuế nhà thầu

2.1 Đối tượng áp dụng thuế nhà thầu

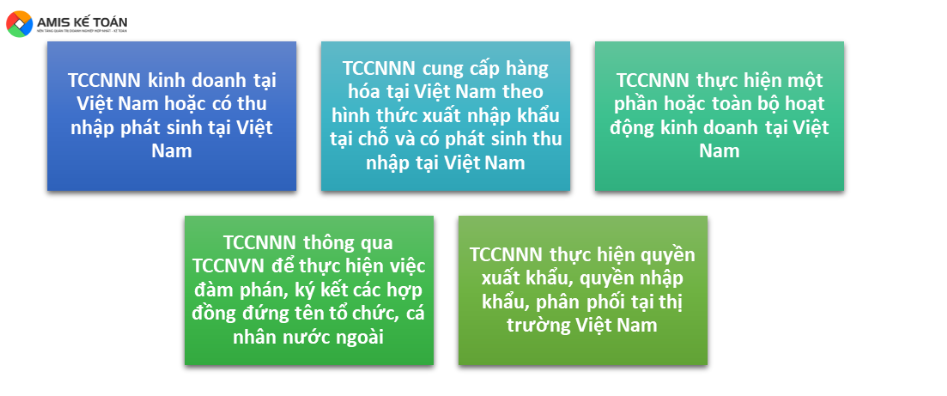

Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài: là tổ chức nước ngoài có cơ sở thường trú tại Việt Nam hoặc không có cơ sở thường trú tại Việt Nam; cá nhân nước ngoài kinh doanh là đối tượng cư trú tại Việt Nam hoặc không là đối tượng cư trú tại Việt Nam:

- Tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập phát sinh tại Việt Nam trên cơ sở hợp đồng, thỏa thuận, hoặc cam kết giữa Nhà thầu nước ngoài với tổ chức, cá nhân Việt Nam hoặc giữa Nhà thầu nước ngoài với Nhà thầu phụ nước ngoài để thực hiện một phần công việc của Hợp đồng nhà thầu;

- Tổ chức, cá nhân nước ngoài cung cấp hàng hóa tại Việt Nam theo hình thức xuất nhập khẩu tại chỗ và có phát sinh thu nhập tại Việt Nam trên cơ sở Hợp đồng ký giữa tổ chức, cá nhân nước ngoài với các doanh nghiệp tại Việt Nam (trừ trường hợp gia công và xuất trả hàng hóa cho tổ chức, cá nhân nước ngoài) hoặc thực hiện phân phối hàng hóa tại Việt Nam hoặc cung cấp hàng hóa theo điều kiện giao hàng của các điều khoản thương mại quốc tế – Incoterms mà người bán chịu rủi ro liên quan đến hàng hóa vào đến lãnh thổ Việt Nam;

- Tổ chức, cá nhân nước ngoài thực hiện một phần hoặc toàn bộ hoạt động kinh doanh tại Việt Nam và vẫn là chủ sở hữu đối với hàng hóa hoặc chịu trách nhiệm về chi phí phân phối, quảng cáo, tiếp thị, chất lượng hoặc ấn định giá bán; bao gồm cả uỷ quyền hoặc thuê tổ chức Việt Nam thực hiện một phần dịch vụ;

- Tổ chức, cá nhân nước ngoài thông qua tổ chức, cá nhân Việt Nam để thực hiện việc đàm phán, ký kết các hợp đồng đứng tên tổ chức, cá nhân nước ngoài;

- Tổ chức, cá nhân nước ngoài thực hiện quyền xuất khẩu, quyền nhập khẩu, phân phối tại thị trường Việt Nam, mua hàng hóa để xuất khẩu, bán hàng hóa cho thương nhân Việt Nam theo pháp luật về thương mại.

2.2 Đối tượng không áp dụng thuế nhà thầu

- Tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam theo quy định của Luật Đầu tư, Luật Dầu khí, Luật các Tổ chức tín dụng;

- Tổ chức, cá nhân nước ngoài cung cấp hàng hóa cho tổ chức, cá nhân Việt Nam không kèm theo các dịch vụ được thực hiện tại Việt Nam dưới các hình thức: giao hàng tại cửa khẩu nước ngoài, giao hàng tại cửa khẩu Việt Nam;

- Tổ chức, cá nhân nước ngoài có thu nhập từ dịch vụ được cung cấp và tiêu dùng ngoài Việt Nam;

- Tổ chức, cá nhân nước ngoài thực hiện cung cấp dịch vụ cho tổ chức, cá nhân Việt Nam mà các dịch vụ được thực hiện ở nước ngoài bao gồm: Sửa chữa phương tiện vận tải, máy móc thiết bị; Quảng cáo, tiếp thị (trừ quảng cáo, tiếp thị trên internet); Xúc tiến đầu tư và thương mại; Môi giới bán hàng hóa, cung ứng dịch vụ ra nước ngoài; Đào tạo (trừ đào tạo trực tuyến); Chia cước dịch vụ, viễn thông quốc tế, dịch vụ thuê đường truyền dẫn, băng tần vệ tinh, dịch vụ bưu chính quốc tế theo Luật viễn thông quốc tế hoặc Luật Bưu chính;

- Tổ chức, cá nhân nước ngoài sử dụng kho ngoại quan, cảng nội địa (ICD) làm kho hàng hóa để phụ trợ cho hoạt động vận tải quốc tế, quá cảnh, chuyển khẩu, lưu trữ hàng hoặc để cho doanh nghiệp khác gia công.

3. Các loại thuế áp dụng đối với nhà thầu

Theo Điều 5 Chương 1 Thông tư số 103/2014/TT-BTC ngày 06/08/2014, các loại thuế áp dụng đối với nhà thầu gồm:

| STT | Các loại thuế nhà thầu |

| 1 | Thuế giá trị gia tăng (GTGT) |

| 2 | Thuế thu nhập doanh nghiệp (TNDN) |

| 3 | Thuế thu nhập cá nhân (TNCN) |

Trong đó:

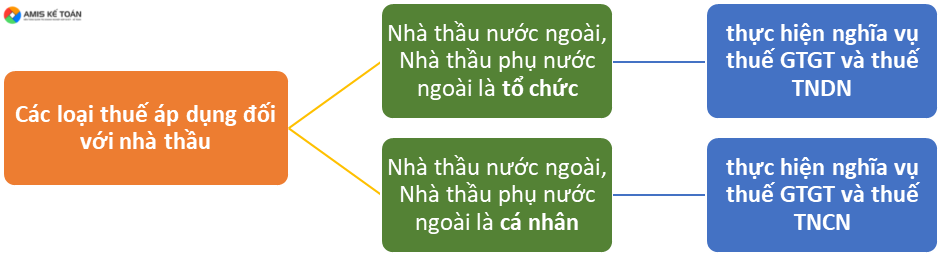

Hình 3: Các loại thuế áp dụng đối với nhà thầu

Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài là tổ chức kinh doanh phát sinh doanh thu tại Việt Nam: thực hiện nghĩa vụ thuế GTGT và thuế TNDN;

Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài là cá nhân nước ngoài kinh doanh phát sinh doanh thu tại Việt Nam: thực hiện nghĩa vụ thuế GTGT và thuế TNCN.

4. Các phương pháp tính thuế đối với nhà thầu

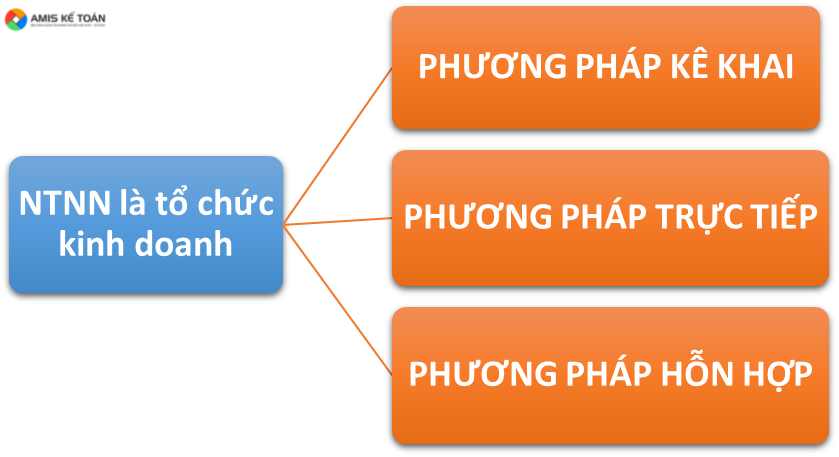

4.1 Nhà thầu nước ngoài là tổ chức kinh doanh

Hình 4: Các phương pháp tính thuế đối với nhà thầu nước ngoài là tổ chức

a. Phương pháp kê khai

- Điều kiện áp dụng (điều kiện 1):

Theo Điều 8 Mục 2 Chương II Thông tư 103/2014/TT-BTC: Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài nộp thuế theo phương pháp này nếu đáp ứng đủ các điều kiện sau:

“1. Có cơ sở thường trú tại Việt Nam, hoặc là đối tượng cư trú tại Việt Nam;

- Thời hạn kinh doanh tại Việt Nam theo hợp đồng nhà thầu, hợp đồng nhà thầu phụ từ 183 ngày trở lên kể từ ngày hợp đồng nhà thầu, hợp đồng nhà thầu phụ có hiệu lực;

- Áp dụng chế độ kế toán Việt Nam và thực hiện đăng ký thuế, được cơ quan thuế cấp mã số thuế.”

Các loại thuế nhà thầu phải nộp:

- Nộp thuế GTGT theo phương pháp khấu trừ;

- Nộp thuế TNDN trên cơ sở kê khai doanh thu, chi phí để xác định thu nhập chịu thuế TNDN.

- Như vậy:

Với phương pháp kê khai, Nhà thầu thực hiện kê khai thuế GTGT theo phương pháp khấu trừ và kê khai thuế TNDN theo quy định của Luật Thuế GTGT, Luật Thuế TNDN và các văn bản hướng dẫn thi hành như một doanh nghiệp ở Việt Nam.

b. Phương pháp trực tiếp

- Điều kiện áp dụng (điều kiện 2):

Theo Điều 11 Mục 2 Chương II Thông tư 103/2014/TT-BTC:

“Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài không đáp ứng được một trong các điều kiện nêu tại Điều 8 Mục 2 Chương II thì Bên Việt Nam nộp thay thuế cho Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài.”

Tức là Nhà thầu không đáp ứng được một trong các điều kiện của phương pháp kê khai thì Bên Việt Nam có trách nhiệm nộp thuế thay cho Nhà thầu.

- Các loại thuế nhà thầu phải nộp:

- Nộp thuế GTGT theo tỷ lệ % tính trên doanh thu tính thuế GTGT;

- Nộp thuế TNDN theo tỷ lệ % tính trên doanh thu tính thuế TNDN.

- Như vậy:

Bên Việt Nam thực hiện kê khai các loại thuế thay cho Nhà thầu theo mẫu số 01/NTNN – Tờ khai thuế nhà thầu nước ngoài dành cho trường hợp bên Việt Nam khấu trừ và nộp thuế thay cho nhà thầu nước ngoài cho từng lần phát sinh thanh toán tiền cho nhà thầu, nếu thanh toán nhiều lần trong tháng thì có thể đăng ký kê khai theo tháng, và khai quyết toán theo mẫu số 02/NTNN – Tờ khai quyết toán thuế nhà thầu nước ngoài dành cho trường hợp Bên Việt Nam khấu trừ và nộp thuế thay cho nhà thầu nước ngoài khi kết thúc hợp đồng nhà thầu.

c, Phương pháp hỗn hợp

- Điều kiện áp dụng (điều kiện 3):

Theo Điều 14 Mục 4 và Điều 8 Mục 2 Chương II Thông tư 103/2014/TT-BTC, đối tượng và điều kiện áp dụng phương pháp hỗn hợp là Nhà thầu thỏa mãn các điều kiện:

1 Có cơ sở thường trú tại Việt Nam, hoặc là đối tượng cư trú tại Việt Nam;

- Thời hạn kinh doanh tại Việt Nam theo hợp đồng nhà thầu, hợp đồng nhà thầu phụ từ 183 ngày trở lên kể từ ngày hợp đồng nhà thầu, hợp đồng nhà thầu phụ có hiệu lực;

- Tổ chức hạch toán kế toán theo quy định của pháp luật về kế toán và hướng dẫn của Bộ Tài chính.

- Các loại thuế nhà thầu phải nộp:

- Nộp thuế GTGT theo phương pháp khấu trừ;

- Nộp thuế TNDN theo tỷ lệ % tính trên doanh thu tính thuế TNDN.

- Như vậy:

Với phương pháp hỗn hợp, Nhà thầu thực hiện khai thuế TNDN theo mẫu số 03/NTNN – Tờ khai thuế nhà thầu nước ngoài dành cho nhà thầu nước ngoài trực tiếp nộp thuế TNDN theo tỷ lệ % trên doanh thu tính thuế.

4.2 Nhà thầu nước ngoài là cá nhân kinh doanh

Nhà thầu là cá nhân kinh doanh sẽ phải:

- Nộp thuế GTGT theo tỷ lệ % tính trên doanh thu tính thuế GTGT;

- Nộp thuế TNCN theo pháp luật về thuế TNCN.

- Khấu trừ thuế GTGT và tính vào chi phí thuế TNDN đối với thuế GTGT và thuế TNDN mà Bên Việt Nam nộp thay cho Nhà thầu

Thuế nhà thầu mà bên Việt Nam nộp thay được quy định về khấu trừ hay tính vào chi phí được trừ khi xác định thu nhập chịu thuế cụ thể như sau:

- Khấu trừ thuế GTGT nộp thay cho Nhà thầu

Căn cứ điểm 1, khoản 10, Điều 1, Thông tư 26/2015/TT-BTC ngày 27/02/2015:

“10. Sửa đổi, bổ sung Điều 15 (đã được sửa đổi, bổ sung tại Thông tư số 119/2014/TT-BTC ngày 25/8/2014 và Thông tư số 151/2014/TT-BTC ngày 10/10/2014 của Bộ Tài chính) như sau:

“Điều 15. Điều kiện khấu trừ thuế giá trị gia tăng đầu vào

- Có hóa đơn giá trị gia tăng hợp pháp của hàng hóa, dịch vụ mua vào hoặc chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài theo hướng dẫn của Bộ Tài chính áp dụng đối với các tổ chức nước ngoài không có tư cách pháp nhân Việt Nam và cá nhân nước ngoài kinh doanh hoặc có thu nhập phát sinh tại Việt Nam.

- Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hóa nhập khẩu) từ hai mươi triệu đồng trở lên, trừ các trường hợp giá trị hàng hóa, dịch vụ nhập khẩu từng lần có giá trị dưới hai mươi triệu đồng, hàng hóa, dịch vụ mua vào từng lần theo hóa đơn dưới hai mươi triệu đồng theo giá đã có thuế GTGT và trường hợp cơ sở kinh doanh nhập khẩu hàng hóa là quà biếu, quà tặng của tổ chức, cá nhân ở nước ngoài.

Chứng từ thanh toán không dùng tiền mặt gồm chứng từ thanh toán qua ngân hàng và chứng từ thanh toán không dùng tiền mặt khác hướng dẫn tại khoản 3 và khoản 4 Điều này.”

Vậy, Bên Việt Nam được khấu trừ thuế GTGT nộp thay cho nhà thầu nước ngoài:

- Được kê khai khấu trừ thuế GTGT đầu vào đối với khoản thuế GTGT nộp thay cho nhà thầu nước ngoài;

- Và phải có chứng từ nộp thuế GTGT thay cho nhà thầu nước ngoài thì mới đủ điều kiện kê khai khấu trừ thuế GTGT.

- Tính vào chi phí tính thuế TNDN đối với thuế TNDN nộp thay cho Nhà thầu

Căn cứ điểm 2.37, khoản 2, Điều 4, Thông tư 96/2015/TT-BTC ngày 22/06/2015:

“2. Các khoản chi không được trừ khi xác định thu nhập chịu thuế bao gồm:

… 2.37….; thuế thu nhập doanh nghiệp trừ trường hợp doanh nghiệp nộp thay thuế thu nhập doanh nghiệp của nhà thầu nước ngoài mà theo thỏa thuận tại hợp đồng nhà thầu, nhà thầu phụ nước ngoài, doanh thu nhà thầu, nhà thầu phụ nước ngoài nhận được không bao gồm thuế thu nhập doanh nghiệp;… ”

Như vậy thuế TNDN nộp thay có được tính vào chi phí được trừ khi tính thuế TNDN hay không được dựa vào doanh thu nhà thầu nhận được là doanh thu gì. Khi trong hợp đồng nhà thầu có quy định doanh thu mà nhà thầu, nhà thầu phụ nước ngoài nhận được không bao gồm thuế TNDN thì số thuế TNDN đã nộp thay cho nhà thầu, nhà thầu phụ nước ngoài được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN. Cụ thể như sau:

- Doanh thu chưa bao gồm thuế (doanh thu NET): Thuế TNDN nôp thay nhà thầu được tính vào chi phí được trừ khi tính thuế TNDN;

- Doanh thu đã bao gồm thuế (doanh thu GROSS): Thuế TNDN nộp thay nhà thầu không được tính vào chi phí được trừ khi tính thuế TNDN;

- Doanh thu chưa bao gồm thuế GTGT, đã bao gồm thuế TNDN: Thuế TNDN nộp thay nhà thầu không được tính vào chi phí được trừ khi tính thuế TNDN.

Ví dụ đối với trường hợp Công ty cổ phần VTC dịch vụ di động, Cục Thuế TP. Hà Nội có công văn 3303/CT-TTHT ngày 22/1/2018 của trả lời về chi phí được trừ đối với khoản thuế nộp hộ nhà thầu nước ngoài như sau:

“Công ty được khấu trừ số thuế GTGT nộp hộ nhà thầu nước ngoài theo quy định tại Khoản 10 Điều 1 Thông tư số 26/2015/TT-BTC. Công ty tổng hợp số thuế GTGT nộp hộ nhà thầu nước ngoài được khấu trừ vào chỉ tiêu [24] trên tờ khai GTGT mẫu 01/GTGT.

Trường hợp theo thỏa thuận tại hợp đồng nhà thầu, doanh thu nhà thầu nước ngoài nhận được không bao gồm thuế TNDN thì khoản thuế TNDN Công ty nộp hộ nhà thầu nước ngoài được trừ khi xác định thu nhập chịu thuế TNDN nếu đáp ứng điều kiện quy định tại Điều 4 Thông tư số 96/2015/TT-BTC.”

Lưu ý: Trường hợp chủ doanh nghiệp, kế toán chưa xác định được rõ trách nhiệm về thuế đối với các loại thuế phát sinh tại doanh nghiệp mình, trong đó có thuế nhà thầu, doanh nghiệp nên làm công văn hỏi rõ Cục, Chi cục Thuế quản lý để có câu trả lời bằng văn bản và theo đó thực hiện tránh những sai sót, rủi ro về thuế dẫn đến các thiệt hại về kinh tế cho doanh nghiệp.

6. Hướng dẫn hạch toán thuế nhà thầu

6.1 Hạch toán công nợ phải trả nhà thầu

Nợ TK 627, 642 : Số tiền trả nhà thầu nước ngoài

Có TK 331, 112 : Số tiền trả nhà thầu ngước ngoài

6.2 Hạch toán thuế nhà thầu phải nộp

Nợ TK 627, 642 : Thuế TNDN được tính vào chi phí tính thuế TNDN

Nợ TK 811 : Thuế TNDN không được tính vào chi phí tính thuế TNDN

Nợ TK 133 : Thuế GTGT

Có TK 3388 : Thuế nhà thầu phải nộp

6.3 Hạch toán nộp thuế

Nợ TK 3388 : Số tiền nộp thuế nhà thầu

Có TK 111, 112 : Số tiền nộp thuế nhà thầu

6.4 Ví dụ cụ thể trong các trường hợp cơ bản

Giả sử đã xác định được số liệu về giá trị hợp đồng nhà thầu là 100.000.000 đồng. Số thuế TNDN phải nộp của hợp đồng nhà thầu là 9.000.000 đồng, số thuế GTGT phải nộp của hợp đồng nhà thầu là 11.000.000 đồng

- Trường hợp giá trị hợp đồng chưa bao gồm thuế GTGT, thuế TNDN (ròng)

Trường hợp này được hiểu là nhà thầu nhận được toàn bộ giá trị hợp đồng. Bên Việt Nam phải chịu mọi loại thuế phát sinh như Thuế TNDN, Thuế GTGT.

Khi đó việc hạch toán được thực hiện như sau (đơn vị tiền: đồng):

- Hạch toán công nợ phải trả nhà thầu

Nợ TK 627, 642 : 100.000.000

Có TK 331, 112 : 100.000.000

- Hạch toán thuế nhà thầu phải nộp

Nợ TK 627, 642 : 9.000.000 (thuế TNDN được tính vào chi phí tính thuế TNDN)

Nợ TK 133 : 11.000.000

Có TK 3388 : 20.000.000

- Nộp thuế nhà thầu

Nợ TK 3388 : 20.000.000

Có TK 111, 112 : 20.000.000

- Trường hợp giá trị hợp đồng bao gồm thuế GTGT, thuế TNDN (Gross)

Trường hợp này được hiểu là nhà thầu nhận được phần còn lại của giá trị hợp đồng sau khi trừ các khoản thuế, phí ở bên Việt Nam. Bên Việt Nam không chịu mọi loại thuế nhà thầu phát sinh.

Khi đó việc hạch toán được thực hiện như sau (đơn vị tiền: đồng):

- Hạch toán công nợ phải trả nhà thầu

Nợ TK 627, 642 : 80.000.000

Có TK 331, 112 : 80.000.000

- Hạch toán thuế nhà thầu phải nộp

Nợ TK 811 : 9.000.000 (thuế TNDN không được tính vào chi phí tính thuế TNDN)

Nợ TK 133 : 11.000.000

Có TK 3388 : 20.000.000

- Nộp thuế nhà thầu

Nợ TK 3388 : 20.000.000

Có TK 111, 112 : 20.000.000

- Trường hợp giá trị hợp đồng bao gồm thuế TNDN, chưa bao gồm thuế GTGT

Trường hợp này được hiểu là nhà thầu chỉ nhận được giá trị hợp đồng trừ đi thuế TNDN, Bên Việt Nam khấu trừ lại thuế TNDN trước khi thành toán nghĩa vụ công nợ.

Khi đó việc hạch được thực hiện như sau (đơn vị tiền: đồng):

- Hạch toán công nợ phải tra nhà thầu

Nợ TK 627, 642 : 91.000.000

Có TK 331, 112 : 91.000.000

- Hạch toán thuế nhà thầu phải nộp

Nợ TK 811 : 9.000.000 (thuế TNDN không được tính vào chi phí tính thuế TNDN)

Nợ TK 133 : 11.000.000

Có TK 3388 : 20.000.000

- Nộp thuế nhà thầu

Nợ TK 3388 : 20.000.000

Có TK 111, 112 : 20.000.000

Với bài viết này, MISA AMIS hy vọng sẽ giúp các bạn hiểu được về thuế nhà thầu và cách tính cũng như hạch toán chính xác và phù hợp. Chúc các bạn thành công!

Người viết: NLTH